Page 8 Immigration Services

英國政府的稅務機關稱為 Her Majesty’s Revenue and Customs (HMRC)。

Direct Taxes:

利得稅 (Income Tax), 財富或投資利潤 (Capital Gains Tax) 徵收的稅款, 儲蓄利息 (Savings Interests Tax), 海外收入稅 (Foreign Income Tax), National Insurance 由個人直接支付給政府。

Pay As You Earn:

英國稅局採用「Pay As You Earn」(PAYE)系統,經僱主向員工收取個人所得稅和國民保險費,除非該公司所有的員工的周薪都少於£120,並沒有從公司獲得任何福利,否則員工每月出糧已會被扣除一部分薪金,由僱主代繳 Income Tax 及 National Insurance 兩項稅務。

Indirect Taxes:

商品和服務 (Goods and Services) 收取的間接稅。 稅款已包含在購買價格中, 然後由供應商支付給政府。 例如增值稅 (Value Added Tax, VAT) 和酒精, 香煙和燃料稅。英國商品和服務的標準增值稅 (VAT) 率為20%。2011年1月4日, VAT 的標準稅率從17.5%提高到20%。

- Income Tax (Tax Calculator)

- Tax on Foreign Income

- Savings Interests Tax

- Capital Gains Tax

- Rental Income Tax

- National Insurance

- Council Tax

- Stamp Duty Land Tax

[1] Income Tax 利得稅

在英國, 每個納稅年度應繳納多少所得稅取決於:

- 個人收入有多少超出個人免稅額 (Personal Allowance)

- 個人收入有多少屬於每個稅階 (Tax Bracket or Tax Band)

- 每個納稅年度為4月6日至to下年4月5日

Income Tax Band 稅階

Taxable Income 應納利得稅額

Tax Rate 稅率

UK Govt - UK Income Tax Rates

Tax-Free Personal allowance 個人免稅額

- Marriage Allowance

- Savings Interest

- dividend income, if you own shares in a company

- trading and property allowances.

[2] Tax on Foreign Income 海外收入稅

英國以外的收入, 也需要繳交稅:

- 在外國賺取的工資

- 投資收益

- 股息和儲蓄利息

- 海外物業租金收入

- 海外持有的養老金收入

所有英國居民 (UK Resident), 需要繳交海外收入稅。您是否是英國居民, 通常取決於您在納稅年度在英國停留的天數。 如果您在納稅年度內在英國停留超過183天 (https://www.gov.uk/tax-foreign-income/residence)。

如果您是擁有外國收入或投資收益的英國居民,通常需要填寫自我評估納稅申報表 (Self Assessment Tax Return)。

[3] Savings Interests Tax 儲蓄利息稅

英國居民也需要繳交儲蓄利息稅, 包括:

- 銀行存款利息 (banks and building societies)

- 儲蓄和信用合作社帳戶 (savings and credit unions)

- 單位信託基金, 投資信託基金和開放式投

- 基金公司 (unit trusts, investment trusts)

存款保障保險產品 (payment protection insurance) - 政府或公司債券 (government and corporate bonds)

- 年金收入 (life annuity payments)

某些人壽保險產品 (some life insurance contracts)

英國人為了慳稅, 會選用一種儲蓄產品稱為 ISA 戶口 (Individual Savings Accounts), ISA戶口收益可免稅, 年度免稅額上限係£20,000。

個人儲蓄賬戶產品 (Individual Savings Accounts, ISA)

國家儲蓄和投資賬戶 (national savings and investments, NSI)

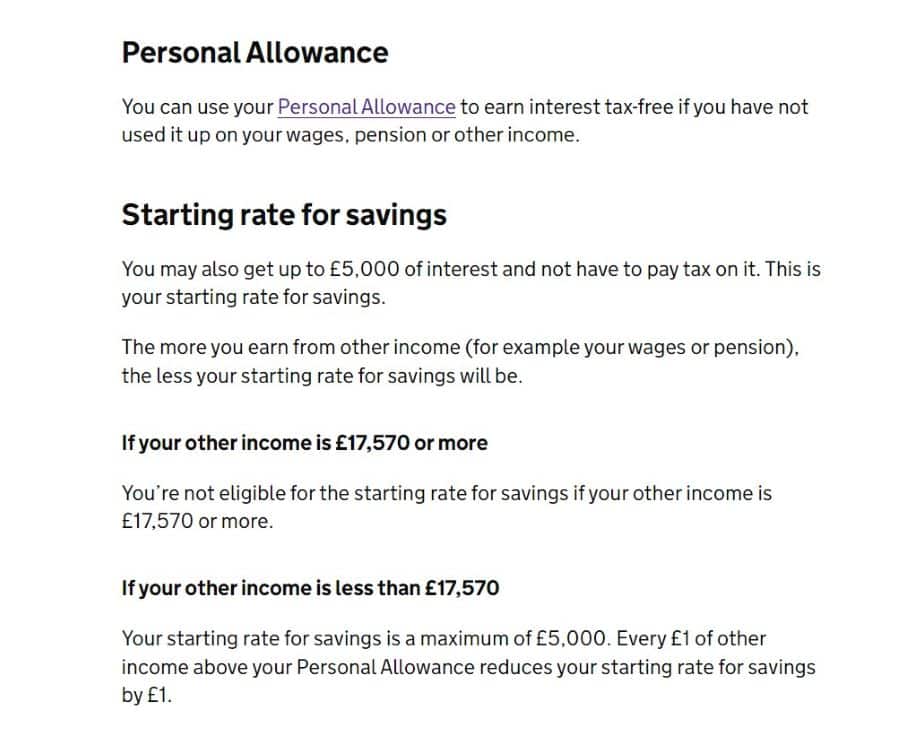

不是所有儲蓄利息都要繳稅的,儲蓄利息也有免稅額。儲蓄利息免稅額包括:

- 個人入息免稅額 (Personal Allowance)

- 儲蓄利息豁免額 (Starting Rate for Savings)

- 個人儲蓄利息免稅額 (Personal Savings Allowance)

- 假如你的年薪是低於 £17,570, 你可以享有高達 £5,000 儲蓄豁免額 (Starting Rate for Savings)。超出 £5000 儲蓄利息才需要繳稅。

- 超出豁免額的儲蓄利息稅收率, 是相等於個人入息稅率

- (You pay tax on any interest over your allowance at your usual rate of Income Tax.)

- 如果你沒有工作, 沒有退休金或沒有完成自我評估 (Self Assessment Tax Return),那麼您的銀行會告訴HMRC,你在年底會收到多少利息。 HMRC會告訴您是否需要納稅以及如何納稅。

[4] Capital Gains Tax 資產增值稅

資產增值稅涵蓋物業、股票、基金、加密貨幣、名畫、古董等價值 £6,000 以上個人資產,當賣出後總利潤超過年度 £12,300 就要支付資產增值稅。被徵稅的是你賣出資產所獲得的收益,而不是所獲得的資產金額。超過增值免稅額 (Capital Gains Tax-Free Allowances) 的收益, 便需要交稅。https://www.gov.uk/capital-gains-tax

Capital Gains Tax Allowances 資產增值免稅額:

- £6,000

- £3,000 for trusts (信託)

Private Residence Relief (自住物業豁免)

英國稅務諮詢

移民英國專業稅務諮詢 (Registered UK Tax Adviser, based in Hong Kong). 為你解答一切有關英國稅務問題.

[5] Rental Income Tax 租金收入稅

a. Property Allowance 租金豁免額

租金收入低於 £1,000 是獲得豁免的 (Property Allowance)

假如租金收入是超過£1,000, 你必須填寫 Self Assessment Tax Return 再交回 HMRC

b. Allowable Expenses 開支豁免

在計算年度租金收入時, 你可先扣除獲豁免的的開支 (Allowable Expenses)

例如: 地產經紀費用, 會計費用, 水電煤雜費, 清潔費用, Council Tax 等等開支

c. Rental Income Tax Rate 租金收入稅率

年度租金收入加上個人入息, 及其他收入的總和, 以 Basic, High 或 Additional Rate 計算稅率。

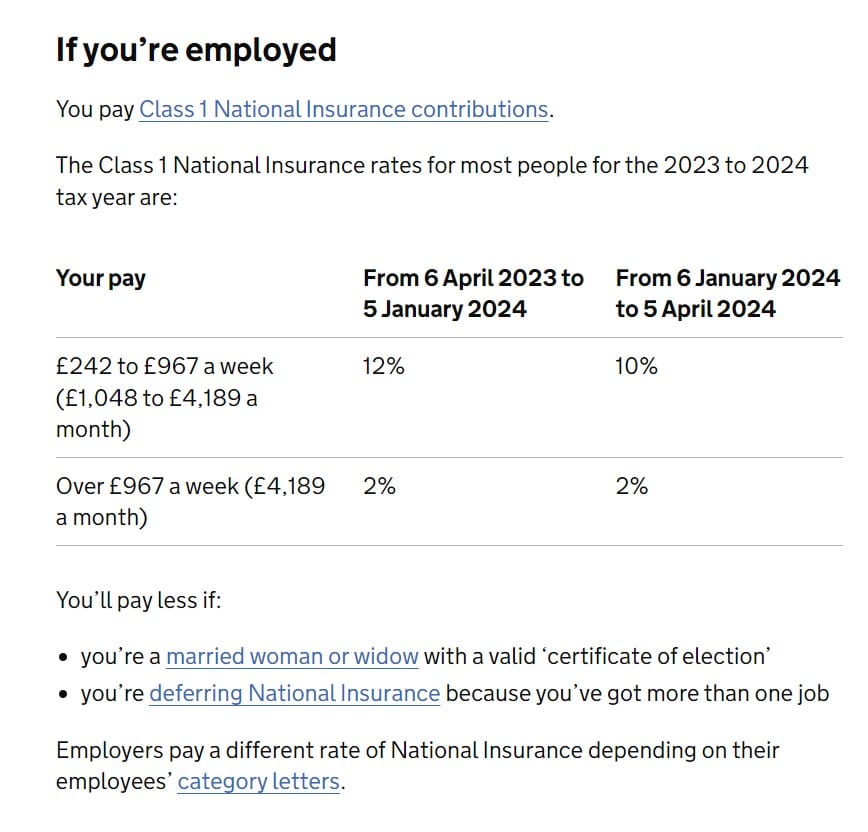

[6] National Insurance 國民保險

當你受僱收入超過每周£242 , 或自僱而每年獲利超過£12,570的話,你便需要為國民保險 (National Insurance, NI) 作供款。

不同人士會有不同的NI供款類別,大致上受僱人士的供款是屬於Class 1,而自僱人士的供款是屬於Class 2, 4 。在你開始第一份工作之前,你必須擁有自己的NI Number。你需要支付國民保險金才能獲得某些福利 (State Benefits) 和養老金 (Pensions)。

如何供款?

你的雇主將從你的工資中扣除付款。你的糧單會顯示你的 NI 供款已被扣除

自僱人士需填寫 Self Assessment Tax Return

UK Govt: National Insurance Payment

如何申請英國國家保險號碼?

在英國,不管你想做什麼樣的工作,都必須先申請一個 [國家保險號],全名為 [National Insurance Number],是英國稅收所使用的號碼。

英國法律規定, 一旦開始工作,必須在6周內加入社會保險

個人所得稅直接由公司的人力資源部門從工資中扣除,沒有NI號碼,就根本沒有辦法扣稅

除了護照之外,NI號碼是一個很好的身份憑證

從申請NI號碼,到自己最終拿到NI卡則需要兩個月的時間

申請程序:

[7] Council Tax 市政稅

英國各區分由各區政府負責管理,包括住屋、廢物收集、教育、圖書館、公共交通等等,不同區政府擁有的資源多少和較關心的範疇有別,可以在GOV.UK輸入postcode查看房屋所屬的區政府。

各區政府會向區內居民徵收市政稅作為收入,金額根據房屋價值級別 (tax band) 而定,再按照各區政府訂立的稅制(council tax levels)計算,不同區、不同新舊、不同大小的樓房的稅額不一,因此也是房屋考慮因素之一。可以在GOV.UK輸入postcode查看房屋的市政稅級別,而及在GOV.UK輸入postcode查看區政府網頁,再找最新的市政稅收費 (council tax charges)。

誰需要付 Council Tax?

年滿18歲或以上並擁有或租房,則通常需要繳納市政稅

獨居人士 (即居住在同一地址唯一成年人,可以有其他未成年人士和成年全職學生同住),可申請市政稅七五折優惠(25% off discount)

如果住在你的屋內都不是成年人,你可會獲得50%折扣

[8] Stamp Duty Land Tax 土地印花稅

在英國購買房產 (住宅物業) 時必須先付土地印花稅 (Stamp Duty Land Tax, SDLT),包括:

- 購買永久業權的房產 (Freehold Property), 就是永久擁有該物業業權及其土地權

- 購買新的或現有的租賃 (New or Leasehold Property), 就只有物業業權,不包括土地權。Leaseholder須要定期給Freeholder交地租(Ground Rent),租期一般長達90年以上,租約期後還可續租。

- 通過共享所有權計劃購買物業

英國稅務諮詢

移民英國專業稅務諮詢 (Registered UK Tax Adviser, based in Hong Kong). 為你解答一切有關英國稅務問題.